网贷平台第三方资金存管的推进速度较为缓慢。一方面,不少中小平台难以承担较高的银行存管服务成本;另一方面,P2P平台具有高频、小额的交易特点,与银行系统对接时还会有不少磨合

《网络借贷信息中介机构业务活动管理暂行办法》(以下简称《办法》)要求网贷平台实施“客户资金第三方存管制度”,这被视为防范网贷平台道德风险、实现资金隔离的重要举措。实际上,该措施早在去年7月10部委联合发布的《关于促进互联网金融健康发展的指导意见》中就已提及,新《办法》再次强调用意何在?在《办法》正式推出后的这一个多月里,网贷平台又采取了哪些行动?

隔离客户资金

资金存管最初诞生于证券行业,目的是为了防止券商挪用客户保证金。在P2P行业,银行资金存管则指由银行负责投资者资金的存取与交收,P2P平台仅充当信息中介。

“由银行管理资金,平台管理交易,从而使平台无法直接接触客户资金,将避免资金被直接挪用的风险。”中国社科院金融研究所所长助理杨涛在接受《经济日报》记者采访时表示,《办法》要求网贷平台选择符合条件的银行业金融机构作为资金存管机构,最基本的出发点就是实现“自身资金与出借人和借款人资金的隔离管理”“对出借人与借款人开立和使用资金账户进行管理和监督”“按照网络借贷有关监管规定报送数据信息并依法接受相关监督管理”3个目标。

与此同时,中国银行(601988,股吧)国际金融研究所研究员赵雪表示,资金存管制度的落实有助于信息的披露,存管银行需要公开披露网贷平台的交易规模、借贷余额、存管余额、逾期率、不良率等财务数据,这些有助于投资者对项目进行综合考量。

值得注意的是,过去市场上还有一些P2P平台选择“联合存管”模式,即“银行+第三方支付”由第三方支付公司主导,网贷参与双方的账户在第三方支付平台开立,资金的划拨也由第三方支付平台完成,存管银行则只是一个大账户,无法及时接触到参与双方的交易数据。

专家表示,《办法》出台也意味着过去的联合存管模式将不再被认可。“联合存管不被看好,主要是因为监管层认为许多第三方支付机构的内外部风险控制能力同样有限,难以有效规避风险。”杨涛说。

推进速度缓慢

在记者对多家网贷平台的采访中发现,大部分的网贷平台目前都正积极与银行进行沟通,希望可以找到能合作的银行落实客户资金第三方存管,但推进速度并不及预期。

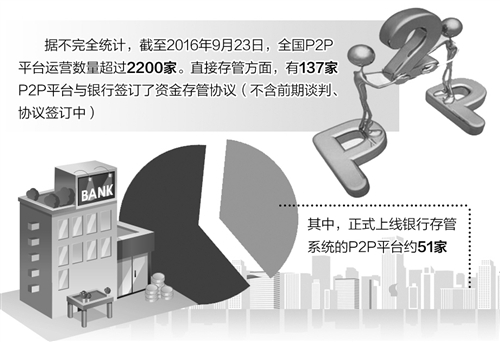

据网贷之家不完全统计,截至2016年9月23日,直接存管方面,有137家P2P平台与银行签订了资金存管协议(不含前期谈判、协议签订中),其中,正式上线银行存管系统的P2P平台约51家。而同期,全国P2P平台运营数量超过2200家。

推进速度为何缓慢?杨涛表示,一方面,不少中小平台难以承担较高的银行存管服务成本;另一方面,P2P平台具有高频、小额的交易特点,与银行系统对接时还会有不少的磨合。银行可能会认为中小平台的资金存管业务难以匹配风险、成本和收益。

不仅如此,盈灿咨询研究员王海梅表示,《办法》对银行作出了6项资质要求,意味着银行开展存管业务的门槛提高。特别是设立专门部门和自主开发运营存管系统不仅将会增加银行的成本,而且对技术有较高要求。

“银行本身对P2P网贷平台资金存管系统并不熟悉,需要从头开发资金存管系统,人工成本和运营成本均会相应增加,而且开发周期也会较长。”王海梅说。

爱钱进CEO杨帆告诉记者,爱钱进刚完成和华夏银行(600015,股吧)北京分行的资金存管系统对接,从与银行达成合作意向,到最终接入银行存管系统,需要较长时间。“每个网贷平台的模式都会有细微差别,在系统的开发上就会有显著的不同。对银行来说,对每家平台都要付出同等的开发量才能落地。”他同时指出,如果照现有速度来看,一家银行能同时开发的系统数量可能最多支持3家到5家,但未来不排除批量操作的可能。

道口贷董事长兼CEO罗川同样表示,道口贷与上海银行资金存管系统的对接合作顺利,进展也快,但迄今也已耗时6个多月,乐观估计整体项目完成需要7到8个月时间。

存管不是投资唯一参考

专家表示,对网贷平台来说,资金存管是健康发展的必要条件,而非充分条件。“对网贷平台来说,首先要做好基础工作,整个经营模式要合规,否则即便和银行系统对接上了,那也是不合规的平台。”杨帆表示,一些地方政府也在力推银行和一些标杆平台进行合作,在不同的平台模式中探索标准化的道路。如果后续批量开发的模式出来了,那么平台可以根据银行给出的标准来微调自己的业务模式,及时完成资金存管的系统对接。

杨帆认为,那些既没有能力把业务做到合规,在技术上又比较欠缺,无法达到系统对接要求的平台,很有可能被淘汰。

赵雪提醒,投资者也应客观看待P2P网贷平台存管制度,应根据个人的预期回报与风险承受能力决定投资,而不能将存管制度的落实乃至监管制度的实施作为投资的唯一参考,落实了存管制度的网贷平台同样也会存在风险。(经济日报 记者 钱箐旎 曹力水)