编者按 《网络借贷信息中介机构业务活动管理暂行办法》发布已经一月有余,面对监管层提出的要求,P2P网贷平台开始紧急调整业务模式。为更好了解网贷行业目前的调整现状,以及未来可能出现的变化,本报将从定位信息中介、借款限额落地、资金存管互利共赢、行业自律有效推进等四方面进行报道,敬请关注。

前不久发布的《网络借贷信息中介机构业务活动管理暂行办法》,进一步明确了网络借贷机构作为信息中介机构的定位,禁止设立资金池;网络借贷机构经营活动必须在线上,不得在线下从事营销活动和宣传。这对P2P网贷行业产生了哪些影响?后续还将如何调整?

关停“擦边球”业务

据了解,随着办法的落地,一大批过去诸如信息披露不透明、宣传保本保息,或者通过引入担保公司、保险公司为自身增信等与信息中介定位不相符的“打擦边球”行为都在陆续调整或者关停。

“当前,我国大部分网贷平台事实上都是信用中介,普遍采用了担保等增信手段,有些还设立资金池,发售‘理财产品’,甚至非法吸收公众存款。这些做法给平台带来了较大的流动性风险和信用风险。”中国人民大学重阳金融研究院客座研究员董希淼表示。

实际上,在很多网贷业内人士看来,信息中介的定位也是将网贷和传统金融服务区隔的一个手段。微贷网创始人、CEO姚宏表示,信息中介的盈利方式比较简单,它只做撮合,提供风险评估、信息公开、法律咨询等附加服务,而信用中介赚的是风险溢价的钱,也就是通过利差赚钱。

“网贷平台风控能力不及传统银行,没有能力去做信用中介,而且容易爆发各种风险事故。同时,网贷平台的优势在于利用大数据和网络平台优势,让资金供需双方直接对接,减少中间环节,提高效率,降低成本,由此弥补传统金融的不足。”在91金融联合创始人吴文雄看来,如果网贷平台去充当信用中介,无异于传统银行,也没有发展的必要性。

监管政策再细化

记者在对多家网贷平台的采访中发现,大多数平台都表示,希望监管政策不断细化,加快落地执行速度,缩短监管真空期,不给伪金融平台钻空子。“这需要监管部门出台具体细则并加以落地监管。行业协会加快建设信息共享系统,监督网贷机构的合规运营并倡导行业自律精神。”姚宏表示。

针对网络借贷的立法、执法和监管工作,金信网副总经理李玉维认为,不仅要严格禁止网贷平台涉足信用中介领域,而且要从法律层面大力规范网贷平台搜集、使用、传播信息的行为,机构监管还需要借助地方金融监管部门的力量,从监管办法的13条红线具体着手,对照执行。

“行业协会可从自律组织的角度推动网贷机构履行信息中介职能,加强协会会员的自律意识,并在规范和监督会员行为的过程中,发挥其协同和辅助作用,组织一系列有针对性的行业活动和专业培训,推动整体行业的规范发展。”李玉维表示。

此外,吴文雄认为,还应成立由互联网金融一线从业者组成的专家委员会,对企业的生产经营模式考核,搭建自愿信息共享与披露平台,定期披露信息,建立奖惩机制,通过提高违法违规成本,降低风险事件的发生率。在弥补监管缺失不足的同时,也能助力互联网金融行业步入快速规范化发展阶段。

寻求突围新路径

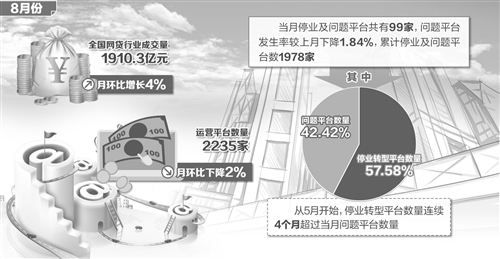

值得注意的是,有专家认为,明确网贷平台信息中介属性,再加上各种合规要求,无疑会增加平台合规发展成本,进一步压缩平台盈利空间,后期可能会有一些平台主动退出市场。与此同时,部分平台还可能因为无法满足监管要求被市场淘汰,行业洗牌加剧。

据网贷天眼最近发布的行业月报数据,目前P2P网贷市场已淘汰了2000多家平台,未来P2P平台可能会减少一半以上。“在这种背景下,必然会有一些小平台选择投靠大的互联网金融平台,行业内相互并购、跨界并购将成大势所趋。”吴文雄说。

随着行业规范,优胜劣汰已成为业内共识。但如何才能完成从信用中介向信息中介的回归,仍然是部分网贷平台在监管部门调整时限内必须要思考和完成的问题。

董希淼认为,网络借贷平台应通过不断强化和完善自己在信息加工、优化和整合方面的优势,向客户提供多元化信息服务,完成从信用中介向信息中介的回归,以互联网为手段,在服务小微企业和个人直接借贷中发挥自己的作用。

李玉维表示,作为信息中介机构,网贷平台绝对不能涉及归集资金、担保和增信等行为,严守信息中介定位,在自身业务范畴和规模许可的情况下,可以选择多元化或小而美等发展战略。